カードや口座は増やさない方がいい?一本化で家計がラクになる3つの理由

- 節約やポイントに惹かれて、気づけばカードや口座がどんどん増えてしまった

- どの口座にどれだけお金があるか、すぐに把握できない

- いざという時に「どこから引き落とされるか分からない」ことがある

今は、ポイント還元やキャッシュレスの普及で、

ついつい「おトクそう」に見えるカードや口座を次々作ってしまいがちです。

しかしその一方で、管理が複雑になり、かえって家計の“見えにくさ”が増している人も多いのではないでしょうか。

私自身も、かつては3枚以上のカードと複数の口座を使い分けていた時期がありました。

しかし、「管理しきれないストレス」と「どんぶり勘定」の危うさに気づき、カードと口座の“シンプル化”に取り組みました。

すると、家計がぐっと整いやすくなり、ストレスからも解放されたのです。

この記事では、

- カードや口座の持ちすぎが引き起こす落とし穴

- 私がカードや口座を一本化して感じたこと

- “一本化”することで得られるメリット

- それでも複数口座を使いたい場合は?

について詳しく解説します。

読み終わる頃には、

「なんとなく増やしてしまった口座やカード、ちょっと整理してみようかな」

そんなふうに前向きに見直せるヒントが得られるはずです。

家計は、「見える化」されるだけで、楽になります。

この記事が、あなたの家計管理をスッキリ整えるきっかけになれば嬉しいです。

カードや口座は「一本化」すると家計管理が驚くほどラクになる

クレジットカードや銀行口座、気づけばどんどん増えていませんか?

ポイント還元や節約テクを意識して、つい作ってしまう。

でもその結果、

「お金の動きが見えにくい」

「管理が面倒」

と感じている人も多いはずです。

実は、カードや口座は必要なものに絞って“一本化”するだけで、家計管理が一気にシンプルになります。

- 収支の流れが見えやすくなる

- 家計簿アプリとの連携が簡単になる

- 不正利用や詐欺の対応もスムーズに

私自身、カード3枚・口座5つを1つにまとめたことで、

「何にいくら使っているのか」がひと目で分かるようになり、

支出管理にかかる時間もストレスも大きく減りました。

この先では、カードや口座を増やしすぎることで起こる“落とし穴”と、

一本化で得られる具体的なメリットについてお話ししていきます。

カードや口座を持ちすぎると起こる4つの問題

節約やポイント還元を意識して、つい増えてしまうカードや銀行口座。

でも、「お得そうだから」という理由だけで増やしていくと、実は思わぬ落とし穴が待っています。

カードや口座をたくさん持ちすぎると起こる問題を4つ紹介します。

- 明細や履歴がバラバラになって管理が煩雑に

- 不正利用や詐欺への対応が遅れやすい

- 維持費や手数料などムダな出費が発生する

- 万が一の時に家族が把握しづらい

大袈裟に感じるかもしれません。しかし、こうした小さな積み重ねが時間を奪ったり、自身の判断を遅らせたりしていきます。

1. 明細や履歴がバラバラになって管理が煩雑に

「このカードは、ガソリン代が安くなる」

「こっちは、コンビニの支払いでポイントがもらえる」

「銀行口座とカードを連携すると、ポイントがお得になる」

こういった理由で、カードや口座を増やしてしまうのはよくある話です。

しかしその反面、複数のカードや口座を使い分けていると、支払い明細や利用履歴が各所に分散してしまいます。結果として、家計の全体像を把握しにくくなり、支出管理や改善が難しくなります。

家計を見直しするためにも、一本化は有効な手段です。

2. 不正利用や詐欺への対応が遅れやすい

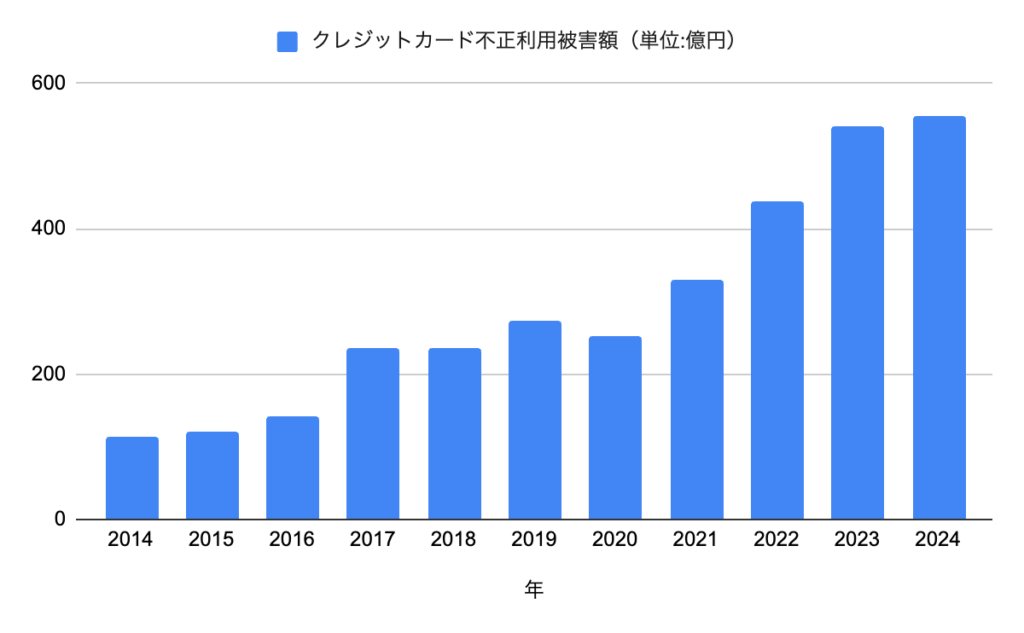

最近では、クレジットカードやインターネットバンキングの不正利用のニュースが多く見られます。

クレジットカードの不正利用を巡る2024年の被害額は前年比2.6%増の555億円に上り、過去最悪を更新した。インターネットバンキングの不正送金被害も86億円と高水準で推移している。カードや口座の情報を偽サイトで盗み取る「フィッシング」に歯止めがかかっていない。警察庁は偽サイトの判別に生成AI(人工知能)を導入する。

引用: 日本経済新聞より https://www.nikkei.com/article/DGXZQOUE112V60R10C25A3000000/

日本クレジットカード協会の調査によると、クレジットカードの不正利用被害額は年々増加しています。

複数のカードや口座があると、どこで不正が起きたのかすぐに特定しにくくなります。

また、詐欺メールの真偽判断も難しくなり、対応の遅れにつながります。

最近は、不正利用やフィッシングメールも増えてきています。

注意しましょう。

3. 維持費や手数料などムダな出費が発生する

一見お得に見えるカードや口座も、条件付き無料であったり、知らない間に年会費や手数料がかかっていることがあります。

勘違いしやすいのが、永年無料と永久無料です。

どちらも「無料」を強調する表現ですが、意味や保証内容に明確な違いがあります。

言葉の意味とニュアンス

- 永年無料

- 「永年」とは「長い年数」という意味です。

- 「永年無料」と書かれている場合は、「長い間は無料」という意味であり、将来的に有料になる可能性が残されています。

- 実際に「永年無料」とされていたサービスやカードが、数年後に有料へ変更された例もあります。

- 永久無料

- 「永久」は「限りなく続く」「未来永劫」という意味です。

- 「永久無料」と表記されている場合は、「将来的にも有料になることはない」と言い切れる内容です。

| 表現 | 意味・保証内容 | 将来有料化の可能性 |

|---|---|---|

| 永年無料 | 長い期間無料だが、将来的に有料化の可能性あり | あり |

| 永久無料 | 永久に無料を保証 | なし |

永年無料のカードや口座は、将来無意識に支払っているかもしれません。その対策として、使用していないものは解約をしましょう。

4. 万が一の時に家族が把握しづらい

自分が病気など万が一の時に、家族がどの口座に何があるか分からず困ってしまうこともあります。

2022年9月、日本経済新聞のニュースには、認知症での金融資産凍結リスク 関西で26万人、計9兆円という内容の記事が書かれていました。

私たちは、高齢になるにつれて認知能力や判断力が低下します。

残念ながら、どこに・何が・どれくらいあるのかを把握することは年々難しくなります。

クレジットカードや銀行口座を一本化しておけば、自分が把握しておくことも簡単になります。また、家族に伝えることも簡単です。

ニュースのような事例への対策として、以下のリベラルアーツ大学の動画が参考になります。

私がカードと口座を一本化して変わったこと

こうした“見えない不便さ”に気づき始めた私は、思い切ってカードや口座を一本化することにしました。

最初は不安もありましたが、結果的には「なんでもっと早くやらなかったんだろう」と思うほど、すぐに生活の見通しが良くなりました。

ここでは、私が実際に感じた変化と、日々の暮らしに与えた効果をお伝えします。

大きく実感できたことはこの3つです。

- 家計管理が一気にラクになった

- 見覚えのない支払いや詐欺メールにすぐ気づけるようになった

- 時間と心にゆとりができた

1. 家計管理が一気にラクになった

私は、家計管理として毎月家計簿をつけています。

私は毎月、家計簿をつけて家計の流れを確認しています。

けれど以前は、口座やカードが多すぎて、

- 「どこから何が引き落とされるのか」

- 「いつまでに、いくら入金しておけばいいのか」

これらを毎月チェックするのが本当に大変で、時には入金を忘れて未納通知が届くこともありました。

しかし、収入の入金先や口座振替などの支出元を一本化したことで、

「この口座と、このカードだけ確認すればOK」となり、家計の管理が見違えるほど楽になりました。

2. 見覚えのない支払いや詐欺メールにすぐ気づけるようになった

最近は、不正利用やフィッシング詐欺の被害も増えています。

私にも実際に、こんなメールが届いたことがありました。

【〇〇銀行】ご利用確認のお願い。https://********

【〇〇カード】未払い料金のお支払いについて。https://********

以前は「この銀行…持ってたっけ?」と一瞬戸惑うこともありました。

でも、カードと口座を一本化してからは、持っていない銀行・カードがメールに出てきた時点で即スルーできるようになりました。

また、不正利用だけでなく、

- 解約を忘れていたサブスク

- いつの間にか年会費が発生していたカード

など、ムダな支出にもすぐ気づけるようになり、家計の安心感がぐっと増しました。

3. 時間と心にゆとりができた

家計簿アプリ「マネーフォワードME」を使っています。

以前は、カードや口座が多すぎて連携や確認にかなりの手間がかかっていました。

ところが、カードと口座を絞って一本化したことで、

家計簿アプリの連携もスムーズになり、毎月のデータ確認も自動でほぼ完結。

収支の流れがすぐに把握できるようになり、

家計管理にかかる時間も精神的負担も、以前の半分以下になりました。

結果的に、時間にも心にもゆとりが生まれました。

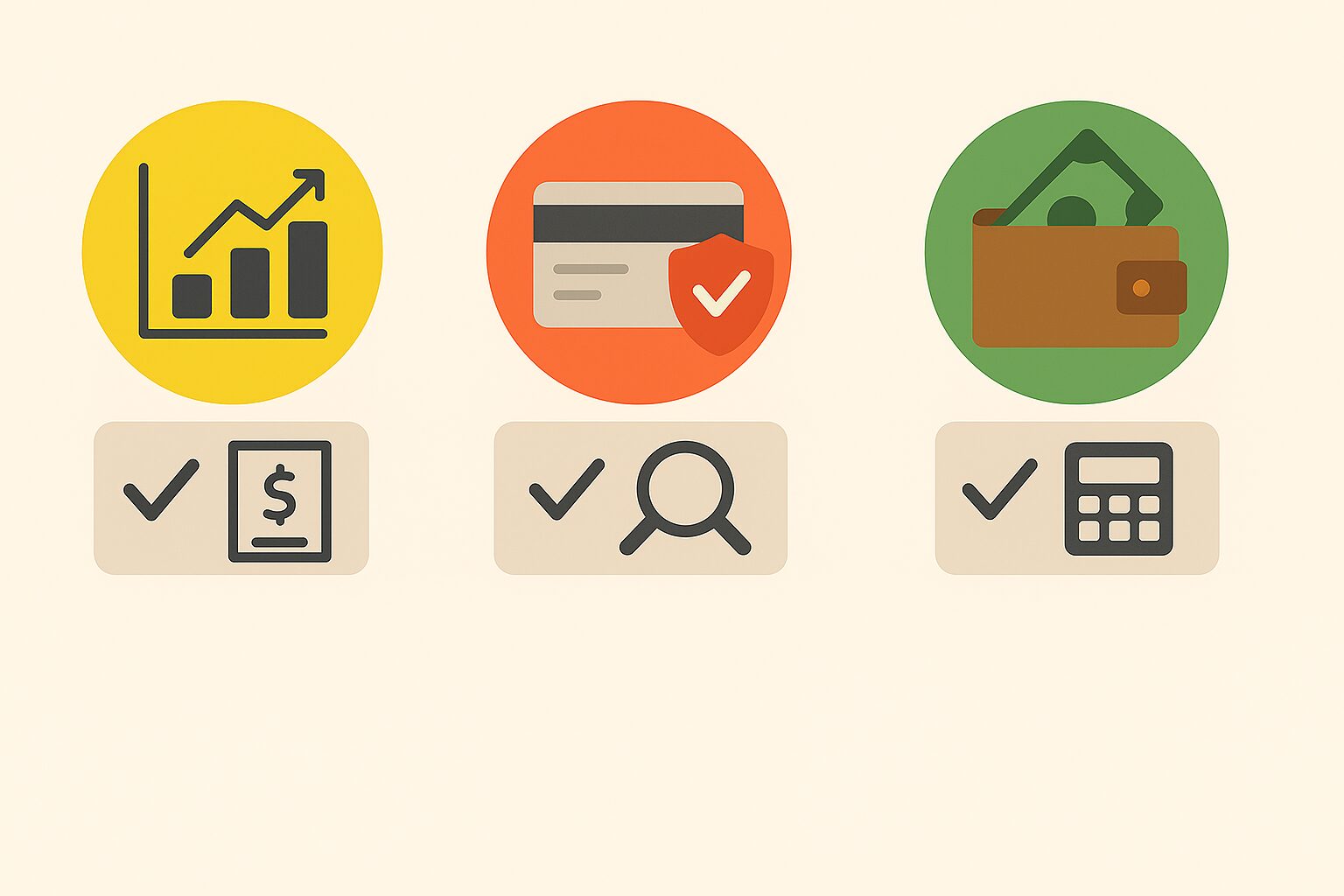

カードや口座を一本化する3つのメリット

「カードや口座を絞ったら、本当に良くなるの?」

そんな疑問を持った方にこそ知ってもらいたいのが、

- 管理のしやすさ

- 安心感

- コストの最適化”

という3つの大きな効果です。

これは私の実体験だけでなく、今の家計管理に悩む多くの方にも当てはまる“見逃せない変化”だといえます。

1. 家計の見える化がしやすくなる

カードや口座を一本化すると、お金の流れが一目で見えるようになります。

- 「いま、どこに・いくらあるのか」

- 「何に・いくら使ったのか」

といった基本的な家計情報が、1つのアプリや画面で完結するようになるため、収支の把握や見直しが格段にラクに。

日々の生活費の調整はもちろん、貯金や投資への配分も冷静に判断できるようになります。

2. 不正利用の早期発見につながる

カードや口座を分散させすぎると、不審な動きや詐欺メールに気づきにくくなります。

でも、持っている口座・カードが明確になっていれば、「これは使ってないから怪しい」と即判断。

また、支払い履歴を一本化しておくことで、見覚えのない引き落としや、解約忘れのサブスクなどにもすぐに対応できるようになります。

結果として、金銭的な損失だけでなく、不安やストレスも未然に防ぐことができるのです。

3. 管理コストを最小限に抑えられる

ついポイント欲しさに作ったカードや口座も、使わないままにしておくと──

- 条件付きの年会費が発生していた

- 手数料がかかっていた

- 知らぬ間に支払いが続いていた

…なんてことも珍しくありません。

一本化することで、必要なものだけを残し、不要な維持費やムダな支出をカットする。

その分、生活費に回せたり、貯蓄に回せたりと、お金の流れにゆとりが生まれます。

さらに、いざという時にも「このカードとこの口座だけ」と伝えられるため、家族間での管理もぐっとラクになるという副次的メリットもあります。

小さな整理かもしれませんが、カードと口座を絞ることで、お金の流れが「見える・守れる・使える」ようになります。

それこそが、無理なく家計を整え、安心して暮らせる土台になるのです。

例外ルール|それでも複数口座を使いたい場合は?

カードや口座の一本化は、家計管理をラクにする上でとても効果的です。

とはいえ、すべての人にとって「口座は1つだけ」が正解というわけではありません。

実際には、給与振込の都合や、特定の支払い目的があって、どうしても複数口座を持つ必要がある場面もあります。

ここでは、そういった例外ケースにうまく対応するための「現実的な工夫と考え方」を紹介します。

給与口座は「変更できるか」をまず確認

意外と知られていませんが、給与振込の口座は、労働者側が自由に指定する権利があります。

- 労働者が同意すれば、希望する口座への振込が可能(施行規則第7条の2)

- 会社が特定の金融機関を「指定」することはできず、協力要請の範囲にとどまります

つまり、「この銀行にしてください」と言われても、相談次第で変更できる可能性は十分にあります。

まずは、担当者に確認してみることをおすすめします。

それでも分ける必要がある場合は「最大2つまで」に抑える

どうしても複数の口座を使わざるを得ないなら、

使う口座は“最大2つまで”に抑えるのが理想です。

- 1つは「家計管理用のメインバンク」

- もう1つは給与振込など「やむを得ない指定口座」

この2口座体制に絞ることで、情報の散乱を最小限に抑えつつ、管理もラクに保てます。

家計管理用のメインバンクは「ネット銀行」がおすすめ

一本化ができないという方に、私がおすすめするのは、住信SBIネット銀行を“メインバンク”にすること。

その理由はシンプルで、

日々の家計管理が圧倒的にラクになるからです。

なぜ住信SBIネット銀行がいいのか?

- 家計簿アプリ(マネーフォワードMEなど)との自動連携がスムーズ

- 残高・履歴の可視化がしやすく、資金管理に強い

- スマホで完結する操作性の高さ

- 投資や積立との連携にも対応しやすい

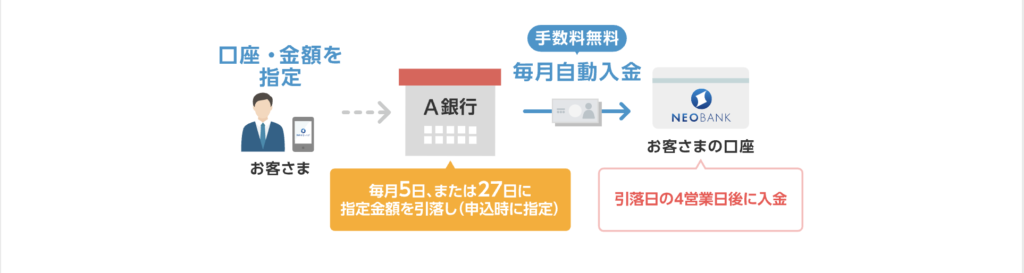

- 定額自動入金サービスがある

他行に振り込まれても自動で集約できる

「給与は指定の銀行にしか振り込めないんです…」

そんな場合でも大丈夫です。住信SBIには、「定額自動入金サービス」があります。

これは、毎月自動で他行口座から住信SBIネット銀行の口座に資金を移してくれる無料サービスで、

- 毎月5日 or 27日に他行口座から自動引き落とし

- 4営業日後に住信SBIへ入金(午前中反映)

- 金額は1万円以上、1,000円単位で設定可能

- ATMに行かずに“見える口座”に集約できる

という便利な仕組みです。

「指定された口座に振り込まれる」ではなく、

「自分が見やすく、管理しやすい口座に集約する」

これが、家計の整え方として大きな分かれ道になります。

複数口座でも「設計して使えば怖くない」

複数の口座が必要な場面があっても、大切なのは“無意識に増やさないこと”。

使う目的を明確にし、仕組みでラクに保てば、2口座体制でも十分シンプルな管理は実現できます。

そして、その中核を担う口座こそが、あなたにとっての“整える口座”=メインバンクであるべきです。

問題が生じても、まずは仕組みで解決しましょう。

まとめ

気づけば増えていたカードや銀行口座。

ポイント還元や節約のつもりが、いつの間にか「管理の手間」や「不正利用の不安」につながっているかもしれません。

私自身も、かつては複数の口座とカードを使い分け、

「これはどこから引き落とされるんだっけ?」

「入金、忘れてないかな…」

と、小さなストレスを抱え続けていました。

でも、思い切って一本化してみたら──

家計管理は驚くほどシンプルに。

毎月の収支が一目で分かり、不正利用への不安も減り、心にも時間にもゆとりが生まれました。

行動のヒント|まずは「持っているもの」を書き出してみよう

大事なのは、今すぐ全部解約することではありません。

まずは今、自分が持っているカードと口座をリストアップしてみることから始めてみてください。

- どれを使っているのか?

- 使っていないものはあるか?

- 目的が重複していないか?

それを見える化するだけでも、家計の整い方が変わってきます。

「増やす」よりも、「選びなおす」。

あなたの暮らしに本当に必要なものだけを残すことが、

家計を整え、安心して過ごせる土台になります。

この記事が、あなたの家計と心をちょっと軽くするきっかけになれば嬉しいです。

まずは一歩、できることから整えていきましょう。